Кто еще может «заморозить» счет?

Кроме налоговой инспекции, приостановить операции по р/с вправе Таможенная служба. Эта мера применяется при взыскании задолженности по отчислению таможенных сборов и пеней. Правила блокировки счетов закреплены Приказом ФТС № 2184.

Полномочия по приостановлению операций по р/с возложены и на Федеральную службу финансового мониторинга (Росфинмониторинг).

Стоит сказать, что в случае несвоевременной уплаты страховых взносов или непредоставлении в установленные сроки расчетов по ним счета не будут заблокированы. Законодательством не предусмотрены соответствующие полномочия для внебюджетных фондов.

Можно ли проверить блокировку расчетного счета на сайте налоговой?

Можно. С 2014 г. действует специальный сервис, открытый для всех заинтересованных лиц.

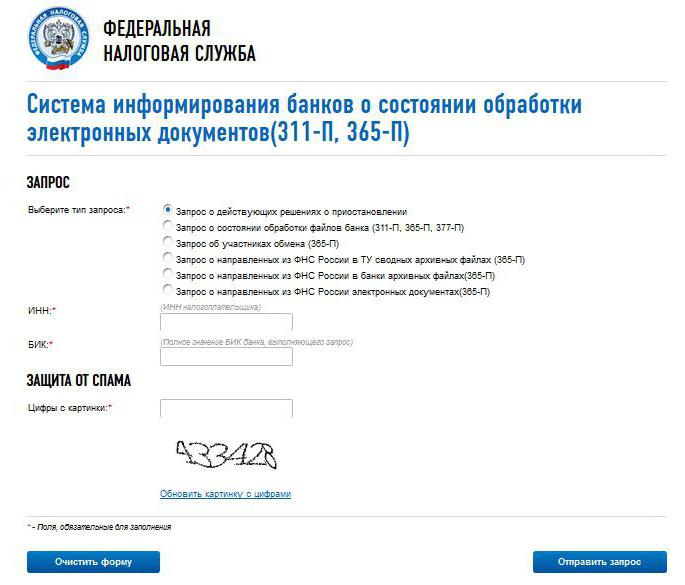

Чтобы службой, необходимо зайти на официальный портал ИФНС. Сервис, которым нужно воспользоваться, имеет следующее наименование: » банков о состоянии обработки электронных документов» («БАНКИНФОРМ», если коротко). Несмотря на такое название, проверить блокировку счета налоговой

службой может любой желающий.

После выбора указанного сервиса следует поставить точку возле строки «Запрос о действующих решениях о приостановлении». Далее необходимо ввести ИНН плательщика и БИК банковской организации, обслуживающей р/с. Если эти данные неизвестны, то проверить блокировку счета на сайте налоговой

службы не получится.

Затем необходимо указать цифры с картинки. Правильно введенные цифры говорят о том, что проверку блокировки счета на сайте налоговой

службы осуществляет не робот, а человек. После этого нужно нажать на кнопку «Отправить запрос».

Ответ будет сформирован достаточно быстро. Если было принято решение о блокировке, система покажет дату его вынесения, а также код контрольного органа, оформившего его.

Осуществляя проверку блокировки счета на сайте налоговой службы, необходимо очень внимательно изучить содержание ответа. Нередко в нем присутствуют ошибки и неточности. Наличие данных, не соответствующих действительности, является основанием для оспаривания решения.

Проверить блокировку счета на сайте налоговой

службы могут как хозяйствующие субъекты (представители юрлиц или индивидуальные предприниматели), так и служащие банковских организаций.

Достаточно часто этим сервисом пользуются потенциальные партнеры предприятий. Если на сайте налоговой блокировка счета

подтверждается, то контрагенты могут пересмотреть решение о сотрудничестве. Эти сведения особенно важны при заключении крупных сделок.

Самому хозяйствующему субъекту целесообразно периодически пользоваться сервисом

Крайне важно проверить блокировку расчетного счета налоговой инспекцией до подписания договора на поставку большого объема товара. Если операции будут приостановлены, субъект не сможет расплатиться за нее

Это, в свою очередь, приведет к возникновению задолженности.

Приостановление операций по счетам в банке

Внимание: Приостановку счета могут устроить и приставы (ФССП), по не исполненным налоговым платежам Рекомендуем: При каждой блокировке счета прежде всего точно выясняйте причины блокировки, и только за тем действуйте. Основания приостановление счета Приостановление движения по счету у налогоплательщика возможно в случаях (Основания приостановление счета): Приостановление по счету у налогового агента возможно в случаях: непредставления налоговым агентом расчета сумм налога НДФЛ, исчисленных и удержанных налоговым агентом, в налоговый орган в течение 10 дней по истечении установленного срока представления такого расчета

А что, если счет уже заморожен?

Чтобы проверить информацию в режиме онлайн, можно воспользоваться официальным инструментом на сайте ФНС.

После отправки онлайн заявки о блокировке расчетного счета формируется ответ и присылается вам так же в электронном виде. В письме указываются все . Ответ следует изучить с особой внимательностью на предмет ошибок или неточностей. Ложные данные являются основанием для опротестования вынесенного решения.

Информация о заблокированных расчетных счетах должна с точностью отражать следующее:

- Все сроки, включая дату, когда счет был заблокирован, а также период просрочки выплаты.

- Указанную сумму неуплаты.

- Подписание документа с печатью налогового органа.

- Ссылку на требование о взыскании или приостановки по счету.

Проверив расчетный счет на сайте и убедившись, что некоторые данные представлены неверно, оспаривайте решение. Если это не удастся сделать в налоговой службе, можно смело обращаться в суд. Помните, раз вам пришло требование о неуплате, значит, налоговая служба уже намекает на возможный арест. Но если еще и не оплатили долг в срок и получили решение о приостановке операций по счету, знайте, что налоговая инспекция, в первую очередь, направляет решение в банк. Поэтому о замороженном счете вы можете узнать уже после того, как операция совершена.

Блокировка как обеспечительная мера

Как установлено в 7 пункте 101 статьи НК, рассмотрев материалы проверки, руководитель ИФНС (его заместитель) принимает решение о привлечении хозяйствующего субъекта к ответственности за допущенное правонарушение либо об отказе применить к лицу санкцию.

После вынесения постановления уполномоченное лицо контрольного органа может применить к виновному обеспечительные меры. Законодательство допускает это только при наличии достаточных оснований полагать, что в случае их непринятия впоследствии исполнение решения либо взыскание штрафа, пени, недоимки, задолженности с плательщика станет невозможным или весьма затруднительным.

Под достаточными основаниями следует понимать:

- Наличие задолженности по л/с плательщика.

- Неоднократное уклонение от исполнения обязанности по отчислению налога.

- Уменьшение активов предприятия.

- Комплекс обстоятельств, указывающих на получение хозяйствующим субъектом необоснованной выгоды.

Для реализации обеспечительной меры руководитель ИФНС (его заместитель) принимает соответствующее решение. Оно вступает в действие с даты подписания. Решение сохраняет силу до дня исполнения постановления о привлечении виновного субъекта к ответственности или об отказе в этом либо до даты его отмены вышестоящим контрольным органом или судом.

Исключения из правил

Далеко не каждое решение о блокировке может быть исполнено. Не подлежат выполнению предписания, если:

- Постановление принято неуполномоченной структурой.

- Решение вынесено в отношении счета, который согласно определению, закрепленному 11 статьей НК, под данное понятие не подпадает.

С первым случаем все, в общем-то, ясно. Если постановление вынес неуполномоченный орган, то и оснований для блокировки нет. Со вторым случаем следует разобраться более детально.

Как указано в 11 статье НК, счетом называют текущий (расчетный) счет, открытый в соответствии с договором банковского обслуживания. На него перечисляются и с него расходуются денежные средства владельца.

- расчетные;

- текущие (в т. ч. валютные);

- корреспондентские;

- рублевые типа «К» (конвертируемые) и «Н» (неконвертируемые), открытые нерезидентами;

- счета корпоративных карт.

Блокировка не распространяется на счета, открытые в соответствии с другими договорами и сделками: депозитные, аккредитованные, ссудные, транзитные (в т. ч. специальные) валютные.

Неправомерным, согласно пункту первому 126 статьи ФЗ № 127, является приостановление операций по счету налогоплательщика-банкрота.

Если решение о блокировке было оформлено не по установленной законом форме, оно также не может быть исполнено банком. Соответствующий вывод вытекает из содержания 4 пункта 76 статьи Налогового кодекса.

Расчетный счет может быть заблокирован по требованию ФНС. Причин на приостановку операций по расчетному счету налоговой инспекцией может быть несколько. В данной статье расскажем о возможных причинах блокировки счета налоговой службой, а также о том, как узнать о блокировке счета на сайте налоговой.

Нарушения в электронном документообороте с ФНС

Компании, на которых лежит обязанность по сдаче электронной отчетности (п. 3 ст. 80 НК РФ), должны прежде всего подписать договор с оператором ЭДО. Если этого не сделать, налогоплательщик не сможет получать и отправлять данные в ФНС. Как только инспектор обнаружит такую нестыковку, счет будет заблокирован до устранения нарушения (п. 3 ст. 76 НК РФ).

Осторожнее нужно быть и с отправкой электронных квитанций. Любое требование налоговой требует отправки электронной квитанции. Проигнорировав требование ФНС, приостановления по счету операций избежать вряд ли удастся.

Отправить квитанцию нужно успеть за шесть дней (п. 5.1 ст. 23 НК РФ). После этого у плательщиков есть еще ровно 10 дней, чтобы исправить ситуацию и направить квитанцию, если до сих пор она не ушла в ФНС (пп. 2 п. 3 ст. 76 НК РФ).