Дебетовые карты — введение

Пару слов о том, что такое в целом дебетовая карта.

Дебетовая карта — это карта привязанная к банковскому счету, с которой можно снимать деньги или расплачиваться ее

Главная фишка дебетовых карт, что на них лежат только Ваши личные деньги (в отличии от кредитных).

На дебетовую карту можно подключать зарплатный проект, можно снимать деньги когда Вам захочется. Это Ваши личные деньги, которыми можно распоряжаться как угодно.

Более подробно про особенности дебетовых карт читайте в статье:

Что такое дебетовые карты простыми словами

У каждого банка существуют свои версии дебетовых карт. Поэтому выбор на рынке весьма большой. Однако лишь несколько карт из этого набора могут максимально способствовать Вашим накоплениям и бюджету.

Как заказать и получить карту Тинькофф — пошаговая инструкция

У банка Тинькофф отсутствуют офисы, поэтому заказать карту можно в онлайне (т.е. через интернет). Многие пугаются этого, но с другой стороны зато у этого банка гораздо более выгодные условия на все. Да и зачем идти в отделение банка, если все вопросы решаются через интернет банк или звонку оператору.

Рассмотрим пошаговую инструкцию, как заказать дебетовую карту Тинькофф.

3.1. Заполняем онлайн заявку на карту

Вводим следующую информацию (только достоверные данные!):

- ФИО

- Контакты

- Паспортные данные

- Адрес фактического проживания

- Место работы

Жмем на кнопку оформить. После этого ждем 1-3 дня (это время уйдет на проверку), после чего с Вами свяжутся, чтобы договориться о месте доставки карты. Еще раз напомню, что доставка бесплатная в любое место.

3.2. Получение карты

Курьер Тинькоффа приедет в выбранное место и назначенное Вами время с Вашей картой. У него будет с собой договор, который необходимо подписать. С собой необходимо иметь паспорт.

Курьер сфотографирует Вас вместе с картой, сфотографирует паспорт. От Вас ничего не требуется, кроме подписания договора. На этом процедура получения заканчивается.

Теперь можно активировать карту в любой момент. Это можно сделать через сайт или позвонив оператору.

Пин-код продиктует автоответчик. Его надо будет записать.

Достоинства и полезные возможности

Все клиенты имеют возможность подключить интернет банк при получении дебетовой карты Тинькофф Black. Эта услуга бесплатная, а возможности открываются безграничные. зарегистрироваться в интернет банке можно прямо на официальном сайте Тинькофф > Дебетовая > Интернет банк. Для этого нужно ввести номер пластика в специальное поле, указать код, который придет в смс-сообщении, придумать логин и пароль для входа. После этого можно пользоваться услугой интернет-банк в полном объеме.

Функциональность интернет-банка предлагает держателям банковской карты Black следующие услуги:

- Автоматические платежи. Вы можете задать еженедельный, ежемесячный платеж, указав необходимые реквизиты. После этого платежи будут совершаться автоматически, без вашего непосредственного участия. Вы можете пополнять баланс телефона, оплачивать алименты, совершать платежи по кредитам и т.д.

- Проверка и оплата штрафов — не менее удобная функция. В личном кабинете будут отображаться новые штрафы, и сразу выставляться счет, который нужно только оплатить.

- Удобные переводы по номеру счета, не выходя из дома.

- Отчетность. Вы всегда будете видеть свои расходы и доходы.

- Платежи ЖКХ. Вы можете платить квитанции за газ и другие коммунальные расходы без комиссий прямо с баланса вашего счета. Показания можно сдавать при оформлении платежа. Платежи можно сохранять в шаблоны, чтобы использовать их постоянно

Помимо интернет-банка Тинькофф предлагает своим клиентам бесплатное мобильное приложение, ссылка на которое есть на официальном сайте банка в разделе дебетовые карты. Мобильное приложение поддерживает практически все платформы: Windows phone, Android, iPhone и т.д. Логин и пароль идентичен паролям и явкам от интернет-банка. С его помощью можно:

- Увидеть полную статистику расходов по категориям

- Оплатить любые счета и платежи (ЖКХ, кредиты, интернет, телефон и т.д.)

- Перевести деньги на счет близкого человека

- Узнать точки пополнения счета на карте города

- Связаться с круглосуточной службой поддержки клиентов банка

Ко всему прочему к пластику подключена бесплатная услуга — CМС-инфо. Она проинформирует владельца о любых действиях. А вот за смс-банк придется заплатить. Чтобы быть в курсе всех транзакций по пластику Tinkoff Black придется выкладывать по 39 рублей каждый месяц.

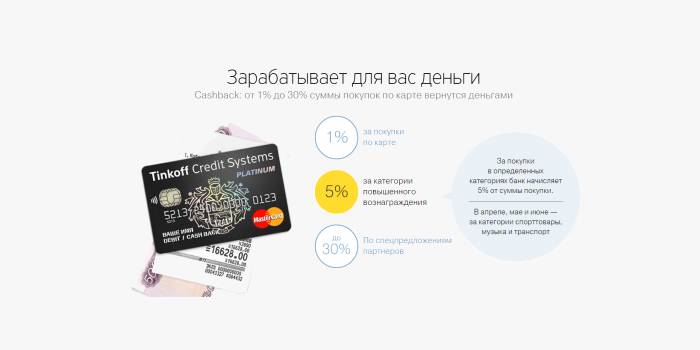

Кэшбэк (вознаграждение за покупки): величина, ограничения и исключения

Банк возвращает на счёт вашей карты кэшбэк (вознаграждение) в сумме 1% от всех покупок, совершённых с её помощью, а также 5% от покупок в определённых категориях. Доступные категории повышенного кэшбэка указываются раз в месяц в личном кабинете держателя карты — можно выбрать 3 категории. При этом подоходный налог 13% с возвращаемой суммы клиентом не платится.

Например, во время написания обзора 5% можно получить за категории кино, музыка, фото и видео, животные.

Кэшбэк до 30% можно получить по спецпредложениям партнёров, которые можно активировать в интернет-банке или мобильном банке.

Максимальная сумма вознаграждения ограничена суммой 3000 рублей, независимо от количества подключенных к картсчёту дополнительных карт. Сумма больше 3000 руб. просто сгорит. Оплата кэшбэка осуществляется в последний день расчетного периода по Чёрной карточке.

Расчётный период устанавливается для каждого клиента индивидуально, обычно это период между выписками по счёту. Дату расчетного периода можно узнать по звонку в колл-центр, в интернет-банке в разделе «Информация по счету» карты: дата начала расчётного периода будет указана после слов «За период с…», либо в выписке.

Возможны и индивидуальные специальные предложения по кешбэку, которые устанавливают свои условия и величину вознаграждения – они доступны в интернет-банке.

Кэшбэк предусмотрен также по карточкам с валютой, отличной от рублёвой (или по валютным счетам в случае с мультивалютной карточкой).

Далеко не на все покупки будет возвращаться вознаграждение. Вот что пишет банк по этому поводу в своих тарифах:

Покупкой по терминологии банка (см. тарифы) засчитываются любые операции по оплате товаров/работ/услуг с использованием карты (её реквизитов), за исключением денежного перевода, оплаты за мобильную связь, интернет и телекоммуникации и/или пополнение электронных кошельков, операций, совершенных через Интернет-Банк и Мобильный Банк, а также других операций по усмотрению банка. При этом банк не несет ответственности за некорректное предоставление информации о типе операции, предоставляемом торговой организацией и ее банком-эквайером.

Категория покупки определяется MCC кодом (Merchant Category Code), который отправляется в банк с терминала оплаты в торговой точке.

Вот МСС коды, за которые кэшбэк начислен не будет:

- 4812 — оплата телекоммуникационного оборудования, включая продажу телефонов;

- 4814 — оплата услуг местной и дальней телефонной связи, включая предварительное и текущее обслуживание телефонных линий;

- 4816 — компьютерные сети, информационные сервисы, электронные доски объявлений;

- 4829 — перевод денежных средств;

- 4900 — услуги ЖКХ — электро-, газо-, водо-, теплоснабжение и канализация;

- 6010 — операции в других финансовых учреждениях / платёжных системах / электронных кошельках;

- 6011 — операции в других финансовых учреждениях на автоматических кассах;

- 6012 — операции в других финансовых учреждениях — продажа товаров, услуг, финансовых продуктов;

- 6051 — квази-кэш — операции с электронными кошельками, электроннными платёжными системами, финансовыми продуктами;

- 6540 — перевод денежных средств через международную платёжную систему;

- 7273 — услуги знакомств и эскорт-сервиса;

- 7372 — компьютерные услуги, программирования, обработки данных;

- 7399 — бизнес-услуги, в основном организационного характера;

- 7995 — коммерческий игорный бизнес типа казино, лотереи, скачек.

Случается, что некоторые покупки могут формально подходят под вознаграждение, но определяться как «неправильные» по вине торговой точки. Тут уже ничего не сделаешь.

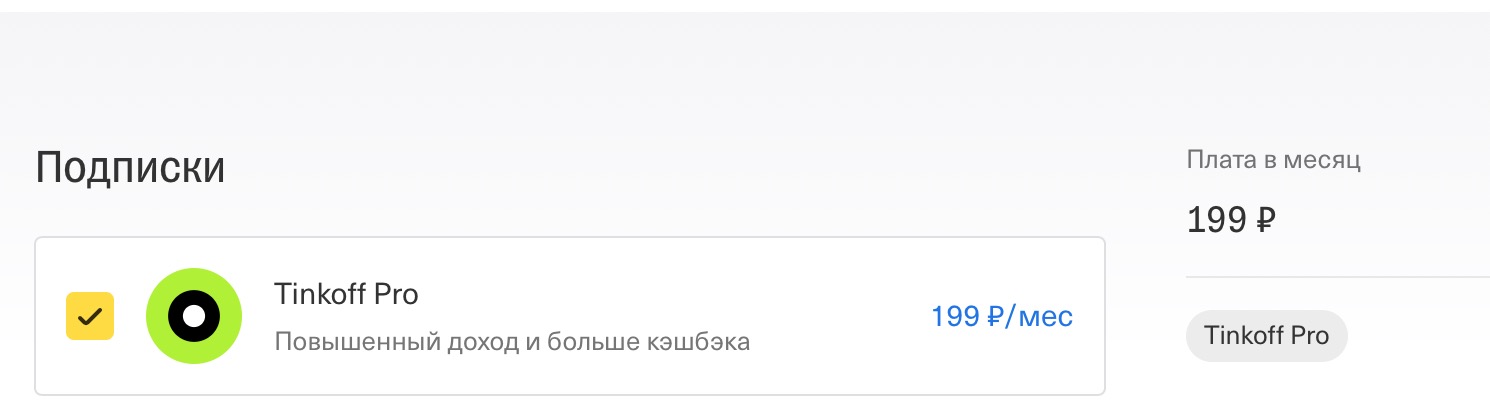

Подписка Tinkoff Pro

Если вы оформите карту «Блэк», «Тинькофф» наверняка предложит вам ещё и Pro-подписку.

Что она дает:

| Без подписки | С подпиской | |

| Обслуживание | 0-99 руб/мес. | Бесплатно |

| % на остаток по счету | 4% годовых на сумму до 300 000 рублей

На тарифе 6.2 — на сумму от 100 000 до 300 000 рублей. |

7% годовых на сумму до 300 000 рублей |

| SMS-уведомления | 59 руб./мес. | Бесплатно |

| Перевод в другой банк по номеру карты | 20 000 руб./мес. бесплатно, далее 1,5% (мин. 30 рублей) | 50 000 руб./мес. |

| Снятие наличных в «чужих» банкоматах | До 100 000 руб./мес. бесплатно, при условии, что снимаете от 3 000 руб. При превышении лимита — 2%, мин. 90 рублей. | До 200 000 руб./мес. бесплатно, нет ограничения «от 3 000 руб». |

| Скидки | 15% на развлечения — кино, театры, концерты, спорт;

7% на страховой полис; Тинькофф Мобайл — бесплатные 600 минут разговоров в месяц; Тинькофф Инвестиции — покупка и продажа облигаций и депозитарных расписок «Тинькофф-Банка» без комиссии; 7-10% на поездки через сервис «Тинькофф Путешествия |

В общем, скидок — полный вагон.

В чём подвох здесь? Как вы уже наверняка догадались, подписка «Тинькофф Про» — платная. Стоит она 199 руб./мес (в первый месяц — бесплатно).

Соответственно, вам нужно решить, стоит ли игра свеч?

Если вы заработаете по подписке больше, чем потратите — конечно, надо брать!

- Например, подписка потенциально интересна для тех, кто хранит на счету 300 тысяч — под 7% получится выгоднее (доход 21 000 руб. за год), чем под 4% (12 000 руб.).

- Если вы готовы перейти на связь от «Тинькофф» — одна она с лихвой окупит стоимость подписки, т.к. сейчас даже базовые тарифы не стоят меньше 260 рублей.

- Кому-то окажутся выгоднее улучшенные тарифы на снятие наличных и переводы, или «тинькоффские» скидки.

Ну а если все эти «плюшки» вас не очень-то и заинтересовали — скорее всего, подписка «Тинькофф Pro» будет вам не выгодна. Но подключите — и забудете, и в результате только зря потратите почти 2,5 тысячи рублей в год.

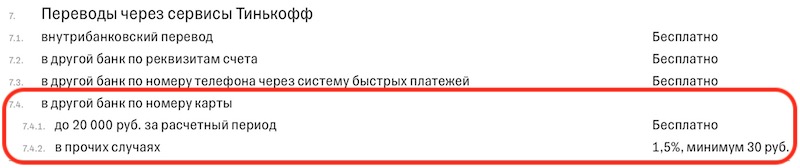

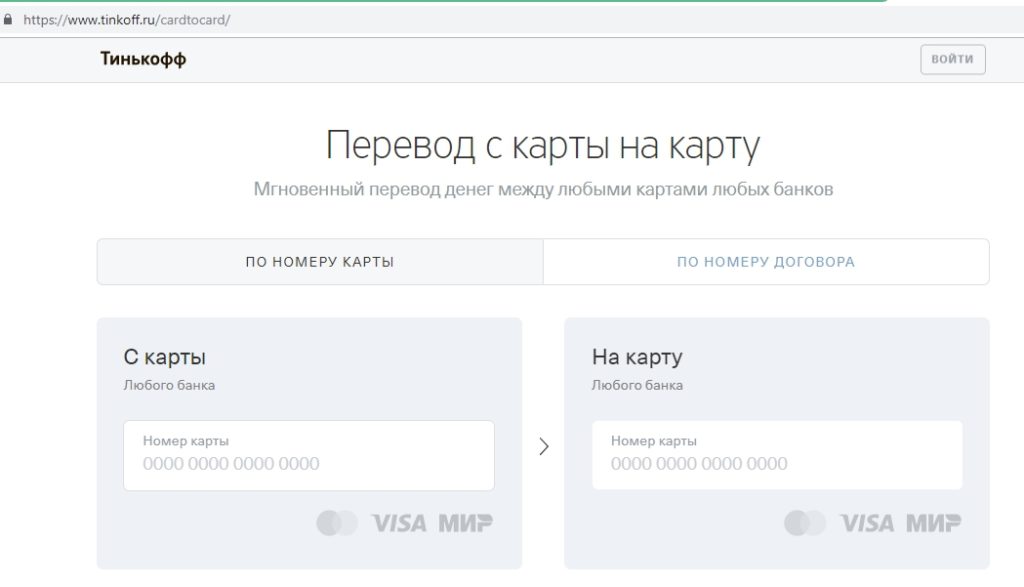

Перевод по номеру карты

Если переводить в другой банк по номеру карты, а не по телефону — бесплатный лимит составляет всего 20 000 рублей в месяц. Хотите больше — придется раскошелиться на 1,5%, но не менее 30 руб./перевод:

Конечно, никто не запрещает сделать перевод и по Системе быстрых платежей. Там месячный лимит в 5 раз выше, а для перевода понадобится только номер телефона получателя из адресной книги.

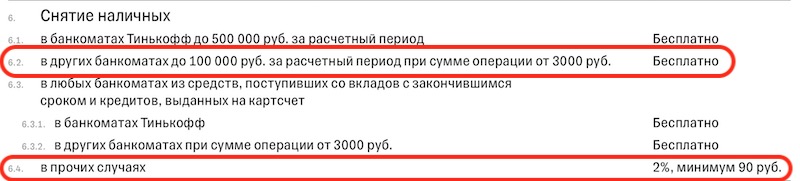

Снятие наличных в другом банке

Здесь есть сразу два «подвоха»:

Лимит на обналичку в сторонних банковских организациях — 100 000 рублей в месяц;

Неплохой лимит на «чужие» банкоматы, но есть нюанс:

Снятие будет без комиссии, если снимать минимум 3 000 рублей

Если снимать больше 100 тысяч или меньше 3 тысяч — будет комиссия 2%, но не менее 90 рублей:

Бесплатные переводы валюты

Наверное, это единственный банк, который позволяет делать валютные переводы другим клиентам. Сразу скажу, что валютные переводы запрещены в нашей стране. Как же это здесь происходит? Перевод нужно отправлять на номер договора валютного счета друга, родственника или знакомого. Далее средства в валюте конвертируются банком в рубли, переводятся другому клиенту, потом конвертируются обратно в валюту. Все эти двойные конвертации происходят по единому фиксированному курсу. В итоге, ваш друг получает ваш перевод и ни с кого не берется комиссия.

Между прочим валютные карты и мульвалютные счета в «Тинькофф Банке» полностью бесплатны и, как говорится, свою ношу не тянут. Оптимально получить обычную рублевую карту «Black» и потом сделать её мультивалютной.

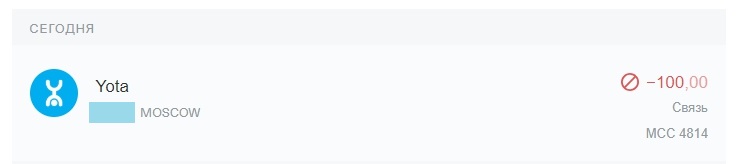

Тинькофф хороший флагомер

Любая карта банка «Тинькофф» является хорошим флагомером. Флагомером называется карта, с помощью которой можно узнать МСС-код операции. Часто требуется выяснить код торговой точки, чтобы точно знать, попадёт ли покупка в бонусную категорию.

МСС-код отображается в ленте после любой операции. Причем операция не обязательно должна быть успешной. Можно сделать попытку покупки с нулевым балансом на карте или предварительно закрутив лимиты так, чтобы покупка в принципе не прошла.

Вот, как выглядит неудачная покупка, содержащая код торговой точки:

Неограниченные переводы на карты Тинькофф

В банке «Тинькофф» разрешено делать только 20 карточных переводов в месяц. Поддержка сообщает, что это технологическое ограничение и увеличить количество нельзя. На самом деле можно. Пополнять карту «Тинькофф» путем стягивания с других карт можно неограниченное число раз. Для этого нужно, не заходя в личный кабинет, на сайте перейти на страницу карточных переводов и делать переводы с неё. Я лично сам часто упираюсь в ограничение в 20 переводов, после чего продолжаю их выполнять этим способом.

Детская карта Tinkoff Junior

В октябре 2018 г. появилась детская карта Tinkof Junior. Хоть я не большой поклонник этого банка, но идея мне пришлась по душе. Молодцы, что думают о детях. В личном кабинете родителя появляется отдельный счет, на который можно переводить деньги и отслеживать покупки ребёнка. Перечисляю основные фишки детской карточки:

- Бесплатные выпуск и обслуживание;

- Для карты сделано отдельное детское приложение;

- На выбор предлагаются 4 варианта дизайна;

- В приложении есть копилка;

- Приложение передаёт родителю координаты ребенка!

За покупки начисляются бонусы, которыми можно компенсировать покупки.

Tinkoff Junior можно оформить по данной ссылке.

Лайфхак. Как снимать менее 3 000 с карты?

Нужно просто оформить на свой другой номер детскую карту Тинькофф Юниор. Наличие ребенка, насколько я понял, при оформлении и выдачи детской карты не проверяется. А согласно тарифа с неё можно снимать в любых банкоматах до 20 000 руб. в мес.

Нужно сказать, что пока этот продукт крайне сырой, у форумной общественности много претензий. Я продолжаю смотреть за развитием Junior.

Лайфхак. Как чаще получать супермаркеты?

Известно, что банк Тинькофф предлагает выбирать категории на каждый месяц. Среди категорий большой популярностью пользуются Супермаркеты. Чтобы они выпадали чаще предлагается простой способ.

Нужно, чтобы у всех в семье были эти дебетовые карты Тинькова, тогда вероятность, что выпадут Суперы будет в разы выше. Для покупок достаточно разово привязать все имеющиеся карты во все смартфоны, после чего можно легко делать покупки на протяжении месяца с удачной карты.

Нужно ли фоткаться при получении карты?

Все банки так и норовят при каждом удобном поводе сфотографировать клиента и его паспорт. Может быть, фото клиентов делаются от большой любви к ним, или для того, чтобы в случае мошеннической операции сразу предоставить правоохранительным органам ваши последние биометрические данные? Я не знаю, наверное, второе.

Короче, сегодня мне понадобилась очередная дебетовая карта от этого банка. И когда её мне привез курьер, я сказал, что фоткаться отказываюсь и мне интересно, что будет делать банк дальше. И на моё удивление, курьер нисколько не стал возражать, а через 5 минут после его ухода мне прилетела СМС, что моя карта активирована и можно её использовать.

Депозитная карта «Тинькофф Банка» в целом является удачной и перспективной. Есть процент на остаток по счету, есть бесплатные пополнения, переводы, снятия. Можно открыть хороший вклад, выгодно его пополнить. Чтобы всё это проделать никуда выходить не надо – курьеры привозят карту и документы домой во многие города. И всё этого в одном банке. И как бы многочисленные клиенты не относились к Олегу Тинькова — многие из нас предпочитают иметь эту универсальную карту. Как говорится, рекомендую к использованию.

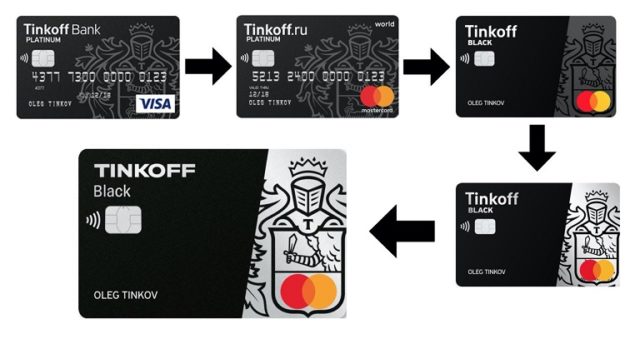

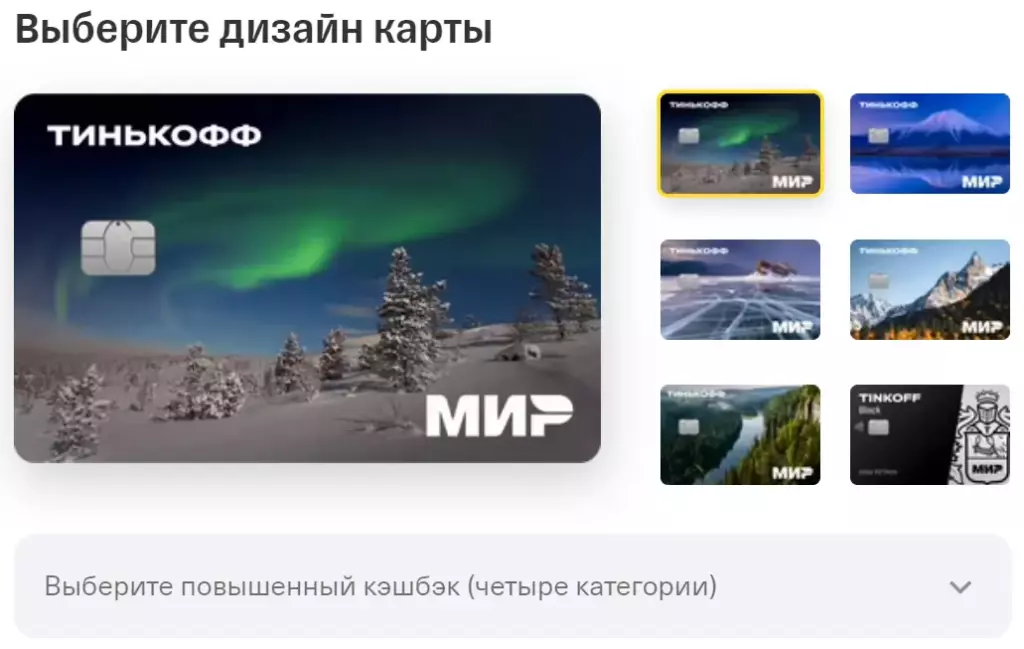

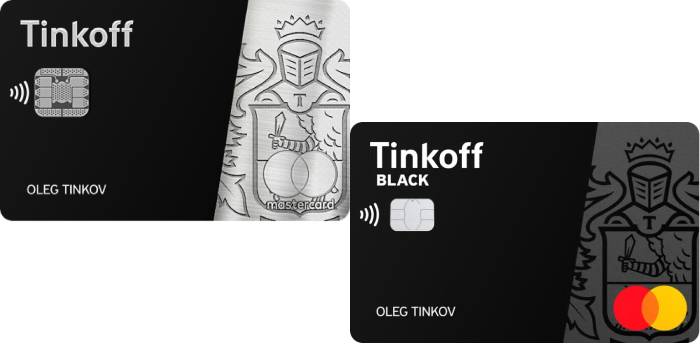

Внешний вид карты

Оформление пластика Tinkoff Black менялось неоднократно. Долгое время она была обычной с эмбоссингом, с номером на лицевой стороне, а на обратной стороне был только CVV-код. С 2019 года карта выпускается без эмбоссинга, а все цифры убрали на обратную сторону карты На лицевой стороне осталось только имя и фамилия владельца. C 2022 годы выпускаются только карты МИР.

Некоторые путают, Platinum — это кредитная карта серебристого цвета, а дебетовая карта называется Black, она черного цвета (в основном), и слово Platinum на ней уже давно не пишут.

Кроме стандартного доступны много других вариантов дизайна, платных и бесплатных. С 1 апреля предлагается новая серия с фотографиями природы России:

Условия и проценты

Карта Тинькофф.

Тинькофф Банк до недавнего времени занимался обслуживанием только физических лиц. Сейчас он хоть и расширил спектр своих услуг, однако именно финансовые продукты для населения у него и сейчас играют первоочередную роль, а особенно платежные карты. Ведь именно по их распространению банк занимает первые места в стране.

Сколько стоят платежные карты, условия их использования зависят от вида карт. Специфика Тинькофф Банка заключается в том, что он выпускает не только карточки, рассчитанные на стандартный спектр операций – снятие наличных, оплата в торговой сети

Также большое внимание уделяется так называемым кобрендовым картам

Ими выгодней расплачиваться в конкретных торговых сетях, интернет-площадках и так делее. Там их владельцы смогут получить больше бонусов, увеличить размер кэшбэка, купить товар со скидкой.

Дебетовые карты Тинькофф

С помощью этих карт клиент осуществляет полный спектр стандартных финансовых операций, таких как снятие наличных или расчетные операции, но только в пределах остатка собственных средств. На дебетные карты в Тинькофф Банке действуют следующие тарифы:

- Tinkoff Black – карточка, рассчитанная на среднестатистического пользователя. Банк за покупки с ее помощью возвращает до 7% денежных средств. Кроме этого, на остаток денег на счете в размере до 300 000 рублей начисляется процент в размере 7%. Также ее владелец может снять бесплатно деньги с любого банкомата при условии, что сумма заявки будет не менее 3 000 рублей.

- All Airlines – особенностью этой карты является начисление ее владельцу милей в зависимости от сумм переводов, которые он может затем обменять на полеты в авиакомпаниях. Снятие наличных в банкоматах партнеров банка при сумме более 3 000 рублей бесплатное. Также Тинькофф Банк начисляет 7% на остаток денег на счете, возвращает 3% от стоимости авиа и ж/д билетов.

- По остальным картам, которые относятся к кобрендинговым, больше бонусов и кэш-бэка получат владельцы за расчеты в конкретных местах. Так, например, картой AliExpress выгодней пользоваться тем, кто делает часто покупки на этом китайском сайте. Им Тинькофф банк возвращает 2% от суммы расходов, а также начисляет бонусы в эквиваленте 1 бонус = 1 рубль, которые они также могут обменять на покупки.

Стоит отметить, что все карты выпускаются бесплатно, однако существует плата за годовое обслуживание.

Она варьируется в зависимости от вида карты в пределах от 99 до 299 рублей в месяц.

Владельцу дебетовой карты удастся избежать платы за обслуживание, если он оформит вклад или кредит, а также при условии, что в расчетный период на счете будет находиться определенная сумма денег (от 30 000 до 100 000 рублей).

Кредитные карты Тинькофф

Кредитки вызывают у людей больше интереса. Ведь с их помощью они могут делать покупки на суммы, которые превышают остаток их собственных средств, но не более установленного кредитного лимита. Какие есть кредитки в активе Тинькофф Банка:

- Тинькофф Платинум – самая распространенная кредитная карта Тинькофф Банка. На нее можно установить максимальный лимит в размере до 300 000 рублей, процентная ставка назначается клиенту индивидуально и зависит от типа операции. Ее минимальный размер составляет 19,9% годовых.

- All Airlines, а также все остальные кредитки Тинькофф Банка, дают возможность владельцу получить 700 000 рублей лимита. Минимальная процентная ставка, на которую могут рассчитывать клиенты, составляет 15,9% годовых по карте All Airlines, и 23,9% годовых по всем остальным. Стоит отметить, что преимущество кобренднговых кредиток заключается в использовании их в конкретных местах, так их владелец сможет не только сэкономить, но и получить дополнительные бонусы.

Каждая кредитная карта Тинькофф Банка имеет грейс-период в количестве 55 дней. Если клиент в течение этого времени вернет назад весь долг, то проценты ему платить не придется.

По абсолютно всем кредиткам процентная ставка на операции по снятию наличных больше, чем за расчеты в торговых сетях. Поэтому заемщикам выгодней ее использовать как платежный инструмент для покупок в интернете или магазинах.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читайте статью с отзывами о заработке на играх в лучших заведениях.

Тарифы и условия обслуживания: преимущества и недостатки

Срок действия карточки 5 лет, по окончании срока действия она бесплатно перевыпускается.

Важнейшее преимущество карты Тинькофф Блэк: снятие наличных денег в ЛЮБОМ БАНКОМАТЕ МИРА (!) БЕСПЛАТНО в сумме от 3000 рублей и больше (а также 100 долларов/евро и выше). Меньше снимать не целесообразно, т.к. банк возьмёт комиссию 90 руб. (3 доллара/евро соответственно). В своих банкоматах (их не так много, но найти в крупных городах труда не составит) можно бесплатно снимать деньги с любой суммы. Максимальный лимит бесплатного снятия (или перевода со счёта) 100 000 руб. в календарный месяц (5000 долларов/евро). В своих банкоматах бесплатный максимум уже 500 000 руб., в валюте также 5000 долларов/евро. При превышении этой суммы извольте заплатить комиссию 2%, минимум 90 руб. (2%, минимум 3 доллара/евро).

О стоимости обслуживания (99руб./месяц или 1188руб./год) и о том, как свести эту сумму к нулю – сделать Тинькофф Блэк полностью бесплатной мы уже говорили в предыдущем разделе.

Если уж мы начали говорить о бесплатности, то обязательно стоит сказать об услуге смс-банк (доп.услуга, позволяющая контролировать правильность списанной суммы со счета после каждой операции по карточке), которая обходится держателю карточки в 59 руб./месяц, но её можно отключить по звонку или вовсе не заказывать. Всё-таки её не рекомендуется отключать из соображений безопасности, если же вы беспокоитесь о дополнительных расходах по карточке, то вы их с лихвой окупите за счёт кэшбэка и накопительной функции (см. далее).

Кроме услуги смс-банк владельцу карты доступна услуга смс-инфо, она бесплатная и подключается всем клиентам Тинькофф банка по умолчанию. В рамках услуги СМС-инфо рассылаются следующие смс-оповещения:

1) смс с кратким счетом-выпиской.

2) смс о выпуске карты.

3) смс о пополнении карты.

4) смс об активации /блокировке карты.

Её также лучше не отключать.

Тинькофф всегда славился низкими комиссиями или их отсутствием за банковские переводы.

- Внешний банковский перевод на счёт в другом банке: без комиссии в рублях (15 долларов/евро за перевод с карты в соответствующей валюте);

- Перевод по номеру телефона (через Систему быстрых платежей) производится без комиссии;

- Внутренний банковский перевод между счётами в банке Тинькофф: без комиссии;

- Исходящий перевод денежных средств с карты на карту с использованием реквизитов карты стороннего банка: бесплатно до 20 000 руб. за расчетный период и с комиссией 1,5% от превышения (минимум 30 рублей) при переводе более 20 тысяч. руб. (такие переводы не доступны в других валютах);

- Пополнение наличными денежными средствами, внутренним или внешним банковским переводом счёта: без комиссии (не учитывается комиссия банка отправителя);

- Пополнение через партнеров банка в расчетном периоде: ;

- Пополнение с карты другого банка бесплатно без ограничений.

Всегда уточняйте возможные ограничения!

Информацию о способах пополнения карт Тинькофф смотрите здесь.

Условия получения Тинькофф Блэк и доставка

Оформить и получить Tinkoff Black может каждый гражданин России, кому исполнилось 18 лет. Для этого необязательно открывать вклад в банке, достаточно подать заявку на сайте.

Чтобы каждый месяц обслуживания картсчёта был бесплатным необходимо удовлетворять одному из условий:

- карта открыта для счетов в иностранной валюте (например, когда вы планируете провести отпуск за границей);

- если карточка открывается для счета в рублях, то постоянный суммарный остаток на картсчетах, вкладах, накопительных счетах и в Тинькофф Инвестициях должен составлять от 50 000 ₽;

- на счет карты выдан кредит;

- или тариф карты — 6.2.

В прочих случаях банк списывает комиссию 99 рублей за каждый месяц обслуживания счёта карты.

Несколько слов о тарифе 6.2. У клиента есть возможность сделать карточку полностью бесплатной, перейдя на тариф 6.2 (после получения карты, вы можете попросить о этом в чате интернет-банка или по телефону). Отказов в переводе на этот тариф не наблюдалось.

Карточка доставляется только курьером (подробнее о процессе доставки). Для подписания договора, который привезёт в заранее оговоренное место и время представитель банка, необходимо ваше присутствие. После того как пакет документов будет доставлен в главный (и единственный) офис банка в Москве, вас оповестят о возможности активации карты. Если был открыт вклад на почте (не онлайн), то Тинькофф Блэк вам могут доставить почтой. Будьте внимательны на этапе подписания договора и отказывайтесь от ненужных вам платных услуг (смс-банк, страхование) сразу (хотя это можно сделать и потом).

Условия пользования картой как дебетовой

Сведения находятся в справочном отделе личного кабинета, на сайте банка, а также в договоре, который подписывается, когда курьер приносит карту заказчику. Если нет времени искать информацию, можно позвонить по многоканальному номеру и спросить консультанта.

Отличия Tinkoff Black и Tinkoff Black Metal

Депозитные карты Тинькофф банка имеют похожие условия пользования. Металлическая дает больше бонусов при кэшбэке, сумма бесплатных переводов между банками выше. Она более дорогая в обслуживании, если клиент не смог выполнить условия, необходимые для бесплатного пользования.

Сравнительная характеристика двух банковских продуктов:

|

Tinkoff Black |

Tinkoff Black Metal |

||

|

Выпуск карты |

бесплатный |

||

|

Процент на остаток по счету |

6% в рублях |

||

|

Кэшбэк |

Есть |

Есть |

|

|

Плата за пользование картой, если не выполнены условия бесплатного обслуживания |

99 руб./мес. |

1990 руб./мес. |

|

|

Бесплатные переводы между банками |

до 20 тыс. руб. |

до 50 тыс. руб. |

|

|

Бесплатное пополнение карты |

+ |

+ |

|

|

Снятие без комиссии |

в любых банкоматах мира |

от 30 до 100 тыс. (зависит от банка) |

+ |

|

в аппаратах Тинькофф |

до 500 тыс. руб. |

без лимита |

Проценты на остаток

На сумму, которая в конце месяца остается на дебетке Tinkoff Black, дают проценты:

-

Рублевый счет. Начисляют 6% годовых, если на карточке до 300 тыс. руб. На все, что превышает эту сумму, процент не начисляется. Дополнительное условие – клиент в течение месяца с помощью карты должен сделать покупки от 3 тыс. руб.

- Валютный счет – начисляют 0,1% годовых, если сумма на остатке не превышает 10 тыс. дол./евро. Клиент должен совершить картой покупку на любую сумму. В противном случае проценты не начисляют.

Если депозитная карта Тинькофф имеет больше денег, чем надо для получения процентов, проблему легко устранить. Нужно перевести часть средств на накопительный счет. Деньги перебрасываются мгновенно и без комиссии через личный кабинет в компьютере или смартфоне.

По умолчанию Tinkoff Black открывается с тарифом 3.0, условия которого описаны выше. Есть и другой план – 6.2. Он предназначен для сотрудников тех компаний, которые участвуют в зарплатном проекте банка. При увольнении этот план аннулируется, клиент переводится на стандартный. По отзывам пользователей, тариф можно оформить, не работая на такую компанию, просто позвонив онлайн-консультанту.

Проценты, начисляемые на остаток денежных средств:

|

Условие |

Сумма |

Процент |

|

до 100 тыс. руб. |

0% |

|

|

Клиент с помощью карты совершил покупки на сумму от 3 тыс. руб. |

от 100 до 300 тыс. |

7% |

|

больше 300 тыс. |

3% |

|

|

Физическое лицо совершило покупки до 3 тыс. руб. |

от 100 тыс. руб. |

3% |

|

Нет покупок |

есть нужная сумма |

0% |

Кэшбэк по карте

При расчете бонуса за основу берется 100 рублей. Это значит, что при покупке на 200 руб., вам вернут 2 руб., на 300 руб. – 3 руб. Если потратили 299 руб., банк даст только 2 руб., поскольку сумма будет округлена в меньшую сторону. При покупке на 99 руб. кэшбэка не ждите.

Размер бонусов:

Стоимость обслуживания

Услуги бесплатны, если депозитка подключена к плану 6.2. Стандартная цена по расчетной карте Tinkoff Black, тариф 3.0. – 99 руб./мес. Платить не надо, если соблюдены такие условия:

-

В банке открыт вклад, на котором лежит не меньше 50 тыс. руб.

- Клиенту выдан кредит.

- Сумма на дебетовой карте превышает 30 тыс. руб.

Цена за обслуживание Tinkoff Black Metal обойдется дороже 1990 руб./мес. Услуга бесплатно предоставляется в таких случаях:

-

На счету есть 3 млн. руб.

- В месяц клиент оплатил картой покупки на 200 тыс. руб.